家の住み替えなら「買い替え特例」を忘れずに

はじめに

今の住宅を売却して、新しい住宅を購入する買い替え。家を売却してもし売却益が出た場合には、得た利益に税金がかかってきます。その際に、条件をクリアしていれば、さまざまな税制上の特例や控除などを活用することができる場合があります。これらの制度をうまく利用することで、買い替え時に出ていくお金を少なくすることができます。そこで、買い替えの特例や控除の制度について詳しく解説していきます。

参考資料

活用できる3つの制度

家の買い替えで、マンションや一戸建てなどの自宅を売却して「譲渡所得」(=売却益)が出た場合、その金額に応じて所得税や住民税などの税金が課せられます。これらの税金はいくつかの制度によって納税額を低くできる場合があります。そうした制度に関して、特に押さえておきたいのは以下の3つの点です。

1.所有期間によって異なる譲渡所得の課税率

2.3つの特例(3,000万円の特例、軽減税率の特例、買い替えの特例)

3.住宅ローン控除の要件

1.所有期間によって異なる譲渡所得の課税率

5年以内だと約4割が税金に

家の買い替え不動産を売却した際に、発生する「譲渡所得」には2つの種類があります。

①所有期間が5年を超える場合は「長期譲渡所得」、

②5年以下の場合は「短期譲渡所得」となります。

重要なのは、譲渡所得が長期か短期かによって、課税される所得税や住民税などの税率が変わってくること。長期譲渡所得のほうが課税率は低く済みます。

長期譲渡所得にあてはまるのは、「譲渡した年の1月1日時点での所有期間が5年を超える土地や建物」。

つまり不動産の所有期間は、譲渡した年の1月1日の時点で判断されます。そのため、たとえば2016年の4月に購入した一戸建てを2021年9月に売却した場合、実際の所有期間は5年を超えていますが、売却した2021年の1月1日時点では5年を超えていないため、長期譲渡所得ではなく短期譲渡所得となるということです。

長期譲渡所得と短期譲渡所得それぞれの税率は、次のようになっています。長期譲渡所得だと所得税と住民税合わせて20.315%なのに対して、短期譲渡所得では39.63%と2倍近く差があることが分かります。5年以内の売却で、たとえば、1000万円の売却益があったとしても、その約4割の400万円を税金として納めなければならず、手元には600万円しか残りません。

所得区分 所得税 住民税 合計

長期譲渡所得 15.315% 5% 20.315%

短期譲渡所得 30.63% 9% 39.63%

※ 上記の税率には復興特別所得税として所得税の2.1%相当が上乗せされています

2.3つの特例をチェック

住宅の買い替えをする際には、以下3つの特例を活用することができます。ただし、これらの特例を利用するには、一定の要件を満たしている必要があります。

①3,000万円の特別控除の特例

居住用財産を売ったときは、譲渡所得から最高3,000万円まで控除できる特例

②マイホームを売ったときの軽減税率の特例

所有期間が1月1日時点で10年を超えている居住用財産を売って、一定の要件にあてはまれば通常よりも低い軽減税率が適用される

③マイホームを買い換えたときの特例(居住用財産の買換えの特例)

居住用財産を売って買い替えたときには、一定の要件のもと譲渡益に対する課税を繰り延べることができる

①3,000万円の特別控除の特例

「3,000万円の特別控除の特例」とは、「居住用財産」、つまりマイホームを売却した際に、一定の要件を満たしていれば、所有期間に関係なく譲渡所得から控除される特例です。控除所得が3,000万円以上であれば3,000万円が控除され、3,000万円以下であればその金額すべてが控除されます。

この特例の適用を受けるためには、以下の要件をすべて満たしている必要があります。

要件

(1)現在、自分が住んでいる自宅を売ること。以前に住んでいた家の場合は、

住まなくなった日から3年目の12月31日までに売ること

※家を取り壊した場合は以下の2つの要件いずれも満たしている必要があります

(a) その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、

住まなくなった日から3年目の12月31日までに売ること

(b) 家を取り壊してから売却契約の日まで、敷地を貸駐車場などに使用していないこと

(2)売却した年の前年および前々年に、3,000万円の特別控除やマイホームの譲渡損失についての

損益通算および繰越控除の特例の適用を受けていないこと

(3)売却した年の前年および前々年に、マイホームの買換えや交換の特例の適用を受けていないこと

(4)売却した家や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないこと

(5)災害によって滅失した家の場合は、その敷地を住まなくなった日から3年目の12月31日までに

売ること

(6)売手と買手が、親子や夫婦など特別な関係でないこと

このようにいくつかの要件があるものの、実際には比較的クリアしやすい要件のため、必ずチェックしたい特例のひとつです。ただしこの特例を受けるためには、家を売却した翌年に、いくつかの必要書類と一緒に確定申告をすることが必須です。

②マイホームを売ったときの軽減税率の特例

「マイホームを売ったときの軽減税率の特例」とは、簡単にいうと、所有期間が10年を超える物件を売却したときに所得税や住民税の課税率が軽減され

る特例です。「3,000万円特別控除の特例」との併用も可能である点も大きなメリットです。

この特例では、譲渡所得のうち、6,000万円以下の部分と6,000万超の部分とで軽減税率が

以下のように異なります。

譲渡所得額 所得税 住民税 合計

6,000万円以下の部分 10.21% 4% 14.21%

6,000万円超の部分 15.315% 5% 20.315%

※ 上記の税率には復興特別所得税として所得税の2.1%相当が上乗せされています。

この特例の適用を受けるためには、以下の要件をすべて満たしている必要があります。

要件

(1)日本国内にある自分が住んでいる家を売るか、家とともにその敷地を売ること。

以前に住んでいた家や敷地の場合には、住まなくなった日から3年目の12月31日までに売ること

※家を取り壊した場合は以下の3つの要件いずれも満たしている必要があります

(a)取り壊された家およびその敷地は、家が取り壊された年の1月1日の時点で所有期間が

10年を超えていること

(b)その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、

住まなくなった日から3年目の12月31日までに売ること

(c)家を取り壊してから売却契約の日まで、敷地を貸駐車場などに使用していないこと

(2)売却した年の1月1日時点で売却した家や敷地の所有期間が10年を超えていること

(3)売却した年の前年および前々年にこの特例を受けていないこと

(4) 売却した家や敷地についてマイホームの買換えや交換の特例など他の特例を受けていないこと(「3,000万円特別控除の特例」との併用は可能)

(5)売手と買手が、親子や夫婦など特別な関係でないこと

③マイホームを買い換えたときの特例(居住用財産の買換えの特例)

「マイホームを買い替えたときの特例(居住用財産の買換えの特例)」は、所有期間が10年を超える物件を売却し、新しく建物50平米以上・土地500平米以下の住居を購入するなど一定の要件にあてはまる場合に適用できる特例です。この特例を受けることにより、物件の売却価格と新しいマイホームの購入価格を差し引きし、同額部分に対する課税を繰り延べる(持ち越す)ことができます。

注意しなければならないのは、この制度では譲渡所得にかかる税金が減免されるのではなく、繰り延べられるということ。新たに購入した家をのちのち売却した際に、課税が生じることになります。また、「3,000万円の特別控除の特例」とは併用できないため、どちらの制度がメリットが高いかを検討したうえで、選ぶ必要があります。

この特例の適用を受けるためには、以下の要件をすべて満たしている必要があります。

要件

(1)日本国内にある自分が住んでいる家を売るか、家とともにその敷地を売ること。

以前に住んでいた家や敷地の場合には、住まなくなった日から3年目の12月31日までに売ること

※家を取り壊した場合は以下の3つの要件いずれも満たしている必要があります

(a)取り壊された家およびその敷地は、家が取り壊された年の1月1日の時点で所有期間が

10年を超えていること

(b)その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、

かつ、住まなくなった日から3年目の12月31日までに売ること

(c)家を取り壊してから売却契約の日まで、敷地を貸駐車場などに使用していないこと

(2)売却した年の前年および前々年に、3,000万円の特別控除やマイホームを売ったときの

軽減税率の特例、マイホームの譲渡損失についての損益通算および繰越控除の特例の適用を

受けていないこと。

また、収用等の場合の特別控除など他の特例の適用を受けていないこと

(3)売却した家と買い替えた家が日本国内にあるものであること

(4)売却代金が1億円以下であること

(5)売却した人の居住期間が10年以上で、かつ、売却した年の1月1日時点で売却した家や

その敷地の所有期間が10年を超えるものであること

(6)買い替える建物の床面積が50平米以上のものであり、買い替える土地の面積が500平米以下の

ものであること

(7)売却した年の前年から翌年までの3年の間に買い替えること。また、買い替えた家には、

取得した時期により次の期限までに住むこと

(a)売却した年かその前年に取得した場合は、売却した年の翌年12月31日まで

(b)売却した年の翌年に取得したときは、取得した年の翌年12月31日まで

(8)買い替える家が、耐火建築物の中古住宅である場合には、取得の日以前25年以内に

建築されたものであること、または一定の耐震基準 を満たすものであること

(9)買い替える家が、耐火建築物以外の中古住宅である場合には、取得の日以前25年以内に

建築されたものであること、または取得期限までに一定の耐震基準を満たすものであること

(10)売手と買手が、親子や夫婦など特別な関係でないこと

3.住宅ローン控除の要件

「住宅ローン控除」は、個人が住宅ローンを利用してマイホームの取得やリフォームをする際に、一定の要件を満たしていると所得税からの控除が受けられる制度。住宅ローン控除は、買い替え後の新居でも利用できますが、築年数によっては控除を受けられない場合がある点は注意です。木造では築20年、鉄筋コンクリート造などでは築25年以内とされています。そのため、売却時期の判断材料のひとつにしてもいいでしょう。ただし、都心では築年数が経過していても高値で売れる物件もあるため、売却のタイミングは物件ごとで判断することが重要です。

もう一つ気をつけるべきは、住宅ローン控除の適用要件に「居住した年とその前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例などの適用を受けていないこと」が含まれているということ。つまり、住宅ローン控除は「3,000万円の特別控除の特例」や「マイホームを売ったときの軽減税率の特例」と併用することができないということです。譲渡所得額によっては、これらの特例の適用を受けるよりも新居に対して住宅ローン控除を活用した方がお得ということもあります。そのため、両者を慎重に比較して、より有利になるほうを選ぶようにしましょう。

まとめ

以上のように、家を買い替える際にはさまざまな税制上の特例や控除を受けることができます。せっかく受けられるメリットなのに、知らなかったために活用できなかった、ということのないようしっかりと把握して、買い替えの際には上手に使えるようにしましょう。

新着情報・お知らせ

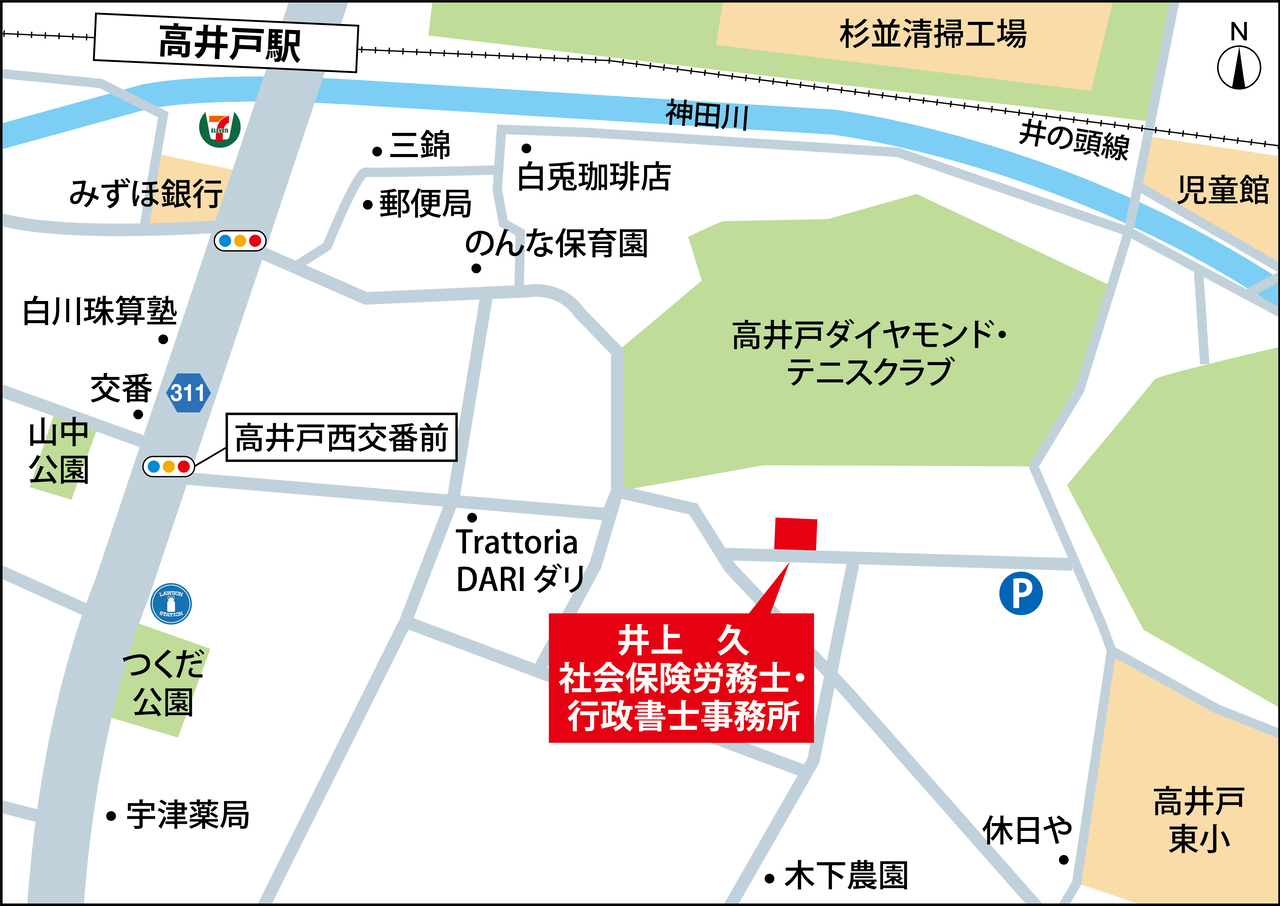

井上久社会保険労務士・行政書士事務所

住所

〒168-0072

東京都杉並区高井戸東2-23-8

アクセス

京王井の頭線高井戸駅から徒歩6分

駐車場:近くにコインパーキングあり

受付時間

9:00~17:00

定休日

土曜・日曜・祝日