日経マネーのまなび 税制改正、相続節税に逆風

生前贈与の課税範囲広く

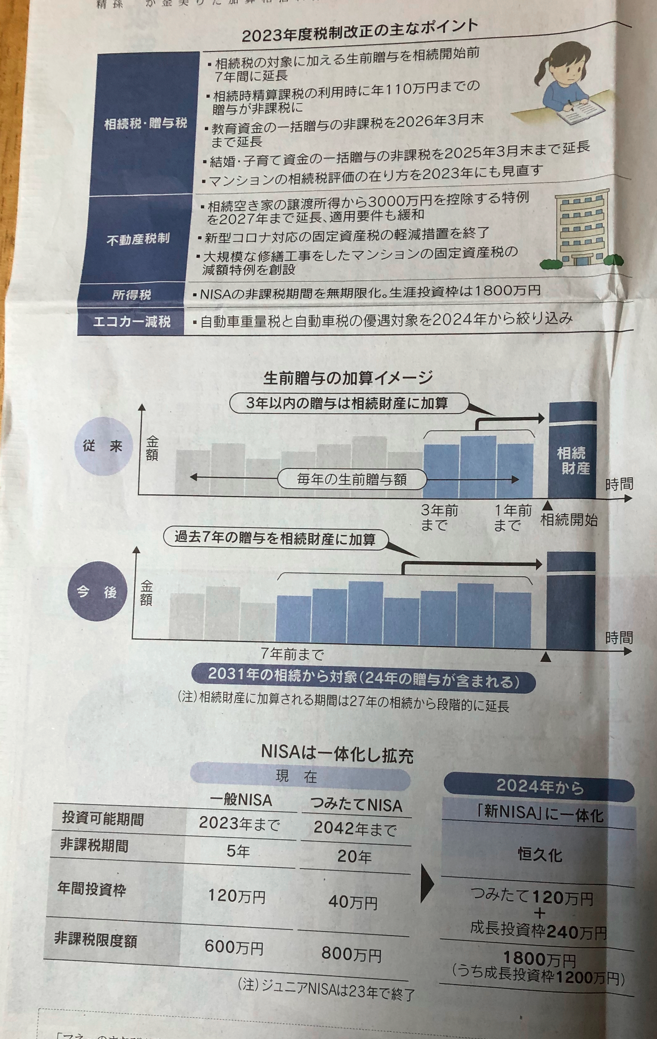

与党が2023年度税制改正大綱をまとめた。家計に大きく影響するものとしては少額投資非課税制度(NISA)の抜本的な拡充が注目されるが、固定資産税や自動車税など変更点は多い。中でも相続に関わるルールで見直しが目立つ。具体的な内容を点検した。

「相続税の節税対策を練り直す必要がありそうだ」(ランドマーク税理士法人の清田幸弘代表税理士)。今回の税制改正大綱で税理士らの関心が高かった一つが相続や贈与に関するものだ。特に影響があるとみられているのが、生前に贈与した財産を相続財産に加算する期間の変更だ。

相続税は相続人が被相続人(亡くなった人)から受け継いだ財産に課税され、取得財産に応じて税率(10~55%)が上がる。富裕層などは生前に財産を家族に贈与して相続時の財産を減らし相続税を減らそうとする。財産の贈与を受けると贈与税がかかるが、1人につき年110万円までなら非課税となる。暦年贈与と呼ばれるやり方だ。例えば5000万円の財産を5人の相続人に非課税範囲内の100万円で10年贈与すれば、無税で相続人に引き継げる。

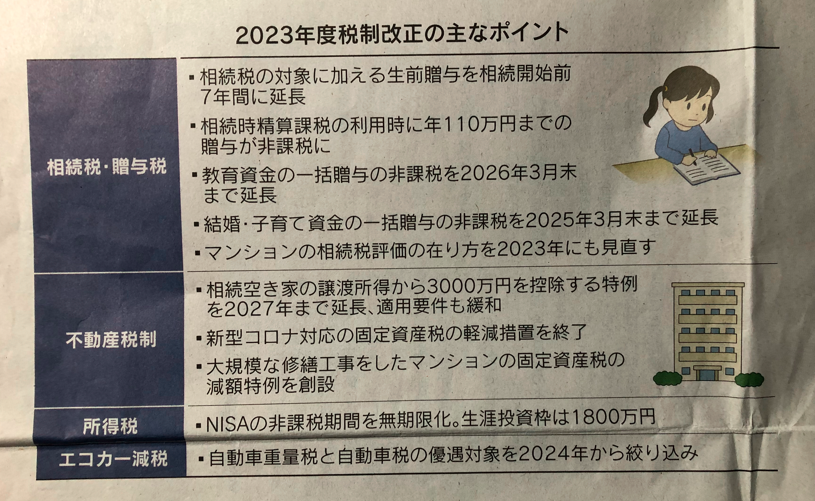

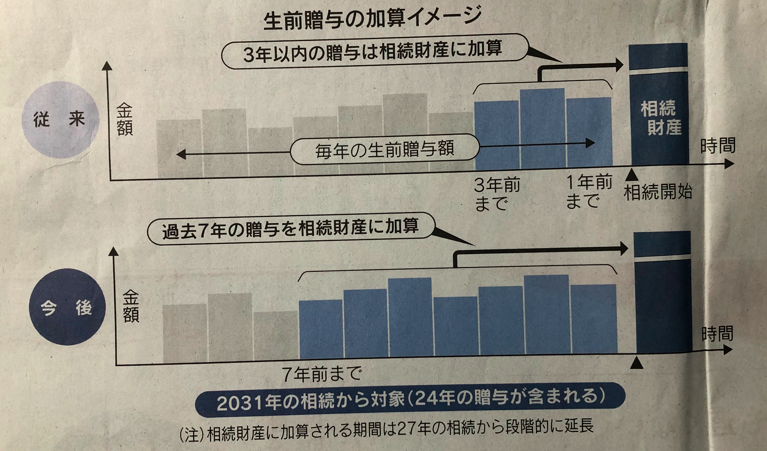

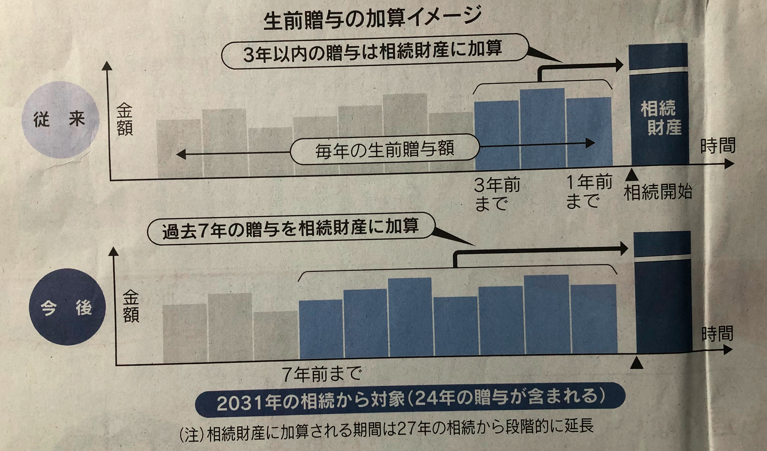

ただし、相続開始前3年間の贈与財産については相続税の対象となる財産に加算するルールがある。過度の節税や「駆け込み節税」を抑えるのが目的だ。今回、この加算対象期間を段階的に延ばし、31年の相続開始からは7年間にするとした。

だいぶ先の話のようだが、実際の影響は24年の贈与分から現れる。加算期間は段階的に延ばす措置がとられ、例えば27年8月の相続では24年1月からの贈与が加算される。「すでに贈与した分を加算対象にはしない仕組みにしたが、暦年贈与をするなら早く取り組むべきだ」と税理士の藤曲武美氏は解説する。なお、加算する金額のうち4年前~7年前の合計から100万円を引く。

一方で父母や祖父母から孫への贈与で利用できる、相続時精算課税については使い勝手が改善しそうだ。相続時精算課税制度は生前贈与への課税を相続時まで繰り延べられる制度。相続時には生前贈与と相続財産を合算して住続税を計算する。合計2500万円までの贈与には課税されず、2500万円を超える分も税率が20%となる。税率が贈与税の最高税率よりも抑えられるため節税対策としても使われる。

相続税対策の贈与で相続時精算課税制度を利用するかは個人が選べる。ただ、毎年110万円までの非課税枠を活用しながら贈与をする暦年贈与に比べると、手続きが煩雑なため利用が伸び悩んでいるといわれてきた。

相続時精算課税制度では、贈与税の申告時に「届け出書」を提出する。その後は親など同じ贈与者から暦年贈与を受けることはできない。いつ贈与したかにかかわらず、贈与財産は全て相続税の対象になるほか、少額の贈与でも必ず申告する必要がある。

今回の改正で24年から相続時精算課税制度を届け出た後も、年間110万円以下の贈与なら申告が不要となる。暦年贈与の非課税枠とは別だが「実質的に暦年贈与と同じ非課税枠を持つのと同じ」(藤曲氏)になる。節税効果の高まりと手続きの煩わしさの軽減により「利用が広がるだろう」(辻・本郷税理士法人の浅野恵理税理士)。

相続節税をめぐる動きでは、マンションなど不動産を活用した相続税の過度な節税を防ぐ方針も明示された。不動産の相続税評価額は建物と土地を別々に評価して、それを合計する。建物は建築費などから地方自治体が算定する固定資産税の評価額が相続税評価額になる。土地の評価額は公示価格の8割をメドに設定する路線価を基に計算する。このルールを使い、相続税の申告時の評価額が大きく下がるのを見越して高額な物件をあえて購入し、過度な相続税の節税をする例が増えている。

国税庁は23年に有識者会議を設置して価格の乖離(かいり)の現状を分析し、評価額を適正な水準に引き上げるルールの見直しを検討する。早ければ23年中にも評価方法を定める国税庁の通達を改正する可能性がある。評価額を近隣地域の実際の取引価格により近づける手法を検討することになりそうだ。

相続に限らず不動産関連の税制には変更が多い。まず、固定資産税では商業地の土地についての軽減措置が23年度で終わる。新型コロナウイルス禍の特例として導入されたが、地方税収の回復を優先する。一方で大規模な修繕をしたマンションの建物の固定資産税は最大2分の1減額する。

大規模修繕により減税となるのは外壁の補修などの工事を完了したマンションで、自治体による認定を受けるなどの条件がある。減税は23年~24年度の特例措置となる。古いマンションが増え、外壁がはがれ落ちるなどの事故を避けるために税制による支援をする。

相続空き家の発生を抑制するための特例も27年まで延長し、適用要件も緩和する。被相続人が住んでいた戸建て自宅(建物及びその敷地)を取得した相続人が、一定の条件下でその住宅を売却すると譲渡所得の金額から3000万円まで控除できる。

これまでは売却時に耐震リフォームをしたが、家屋を取り壊し敷地のみの売却であることが要件だった。改正により売却の翌年2月15日までに耐震改修工事をしたり、建物を撤去したりする場合でも対象となる。

資産形成層には追い風も

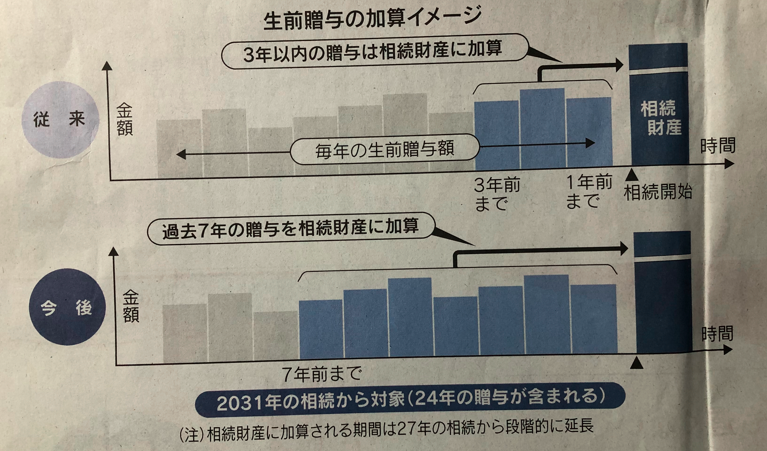

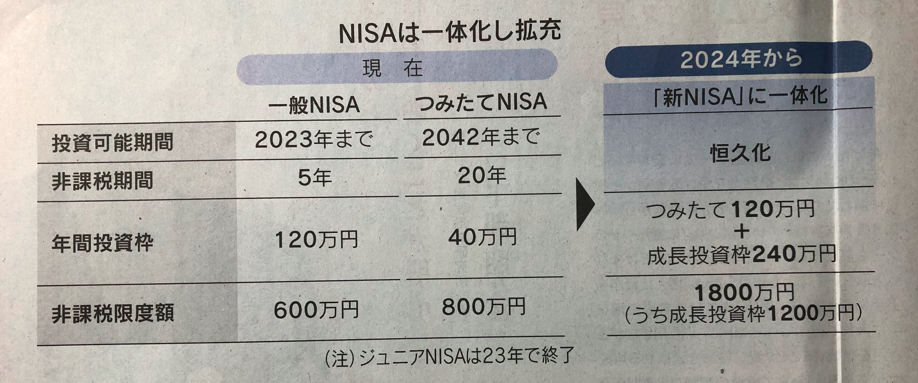

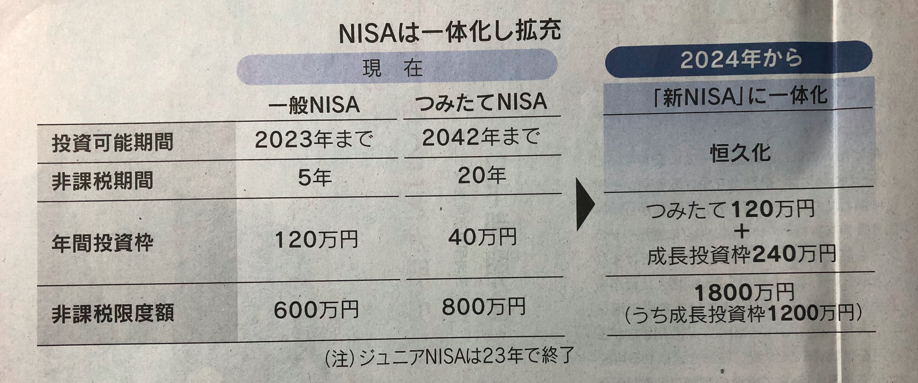

23年度の税制改正大綱では相続税の節税余地が狭まる一方で、資産形成層を後押しする施策も目立った。家計への影響が大きいのはNISAで、24年から非課税で投資できる枠は最大で年360万円と従来から大幅に増える。生涯で使える非課税枠は最大1800万円で、夫婦なら合計3600万円となる。老後資金を確保するための手段としての機能が高まった。

NISAの改革では「つみたて」と「一般」に分かれていた制度を一本化し、期限のない恒久的な制度とした。この結果、被課税期間が終了するときに保有する投資信託などの扱いについて検討する必要がなくなるなど、使い勝手の面でも大きく改善があったといえそうだ。

23年3月末に期限を迎える、教育資金の一括贈与と結婚・子育て資金の一括贈与については、それぞれ26年3月末、25年3月末まで延長が決まった。教育資金は1人につき1500万円、結婚・子育て資金は1人につき1000万円の贈与が非課税になる。利用者が富裕層に限られるなどとして終了するとの見方もあったが、相続節税の幅が狭まる中で、祖父母や親の世代から子や孫の世代への資産を移しやすくする手段を残したとみることもできる。(後藤直久)

ユーチューブ動画のご案内

2023年4月7日(金)録画

日経マネーのまなび 税制改正、相続節税に逆風 17分01秒

ホームページ: http://www.inokyuu1125.jp/16808493208206

ユーチューブ: https://youtu.be/0YobdMgBsNA

新着情報・お知らせ

井上久社会保険労務士・行政書士事務所

住所

〒168-0072

東京都杉並区高井戸東2-23-8

アクセス

京王井の頭線高井戸駅から徒歩6分

駐車場:近くにコインパーキングあり

受付時間

9:00~17:00

定休日

土曜・日曜・祝日